作者简介:左杨农,六六云链科技(宁波)有限公司董事。

01

传统金融业务的票据单证是“单向透明”的验证,本质是依赖“主体信用”

票据单证是传统金融业务最基础的数据构成要素,特别对银行业的前期信用审查和后期风险控制,都是不可或缺的重要基本依据。在无法识别票据单证所对应交易真实性的情况下,依赖“主体信用”自然成为银行信用风险控制的唯一依据。

产业链金融风险的主要表现形式是欺诈,特别是信用欺诈。现在社会上出现的“刷单”和循环交易、关联交易的目的,基本都是为了通过增加货币资金的流水套取银行信用或者完成“业绩”考核。

货币资金(包括信用)参与实体经济交易的基本特征是交换,无非是钱与货(或者服务)的交换。在传统产业链的货物交易过程中验证“钱货匹配”的真实性,是一件近乎无法完成的工作,只能通过各种业务票据单证进行,对银行而言这是一种“单向透明”的过程,银行无法验证银货两讫的全过程,只能验证资金流水,主要依此来评估所谓的“主体信用”。

02

产业数字化基础设施使金融信用评价

从“单向透明”变为“双向可视”

产业数字化特别是政府数字化基础设施建设,正在使这种“单向透明”变为“双向可视”,如果数字金融体系一旦应用这些数字化基础设施提供的能力,结合自身的数字化优势,就很容易实现“数字风控”的目的,从而为数字授信和用信风险控制提供全新的抓手和解决方案。

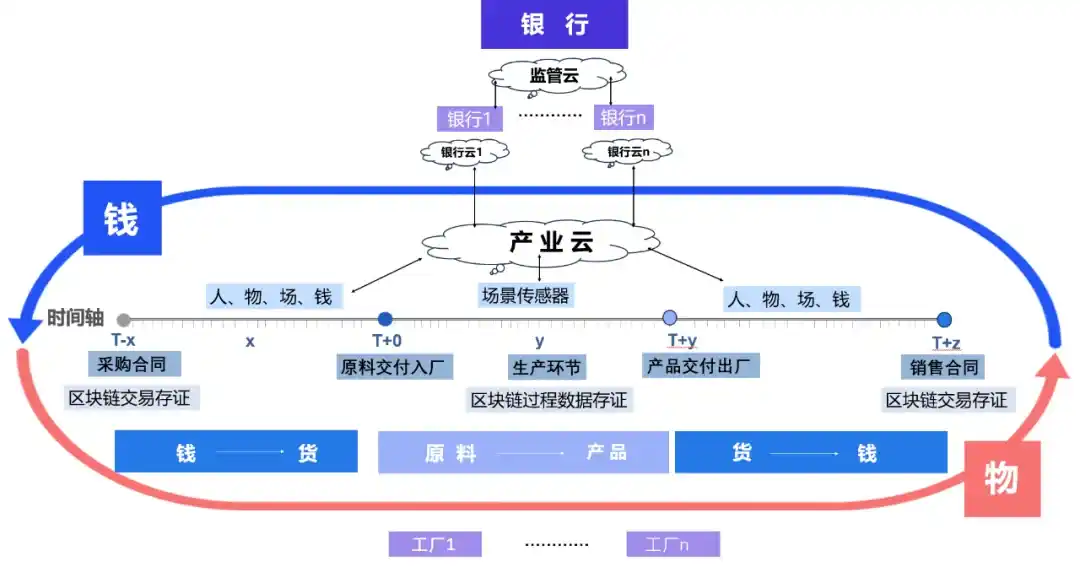

产业数字化场景中时间轴的连续延伸是基本的实施要件。离开了“时间”这个因素,一切结果都变得没有意义。产业链中货物交易的全环节也是如此,离不开交易(合同)、(货物)交付和(清算)交割这三个阶段。一旦将人、物、场(位置)这些基本动作映射到以秒为单位的时序数字空间,再贴上相应的货币(信用)流水的时间标签,一切的造假行为就变得极其困难和不可行。

金融信用造假需要两个基本前提:目的性和可实施性。金融信用的本质是用过去证明未来,一旦信用授予人不确定且造假成本不可接受时,就失去了造假的动机和能力。

03

实践案例:66云链将传统的票据单证升级为“数字物证”

为金融信用评价提供更多的反欺诈能力

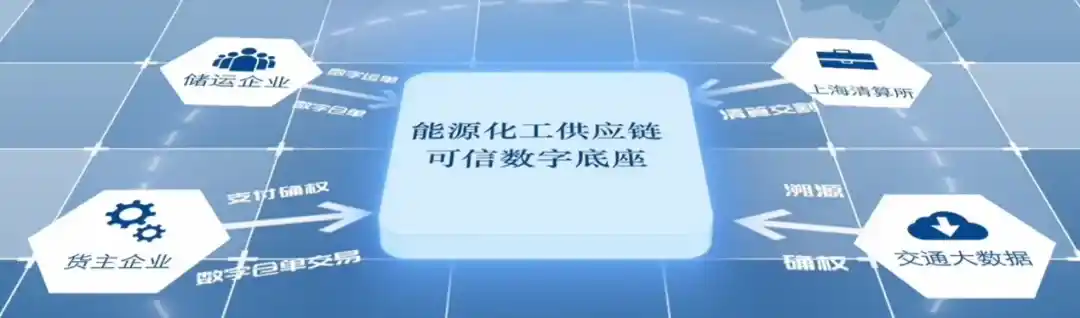

随着社会数字化基础设施的完善,公共物流领域的数字化程度不断提升,第三方数字化物流交付平台正在陆续建设投用。各类工业品电商平台交易签约、人民银行上海清算所“大宗商品清算通”等,已经满足产业端数字化合同签署与资金清算交割的实时要求。

站在数字空间的视角,完整无死角地考察交易、交付和交割的全过程已经可以实现。特别是66云链等数字化第三方物流交付平台的出现,通过使用国家交通大数据的能力,使得数字化仓储、运输一体化在数字空间得到了完整的结合。

数字运单系统和载具数字轨迹技术的应用,实现了金融机构要求的在法律层面动产的交付验证,完成了合法的物权设立与转移的数字化过程。金融服务的相对人提供给银行的票据单证,不再是那些无法穿透的书面单证,而是可以由第三方平台给予验证的“数字物证”。书面单证的真实性将让渡给交易行为的真实性,其中传统金融信用风险评价体系,也会随着产业数字化的不断发展,获得更多的反欺诈能力和数字化司法证据链。

在交易过程中表达什么已经不再重要,各种交易行为数据的留痕存证将是金融机构评价信用的重要抓手。传统的信用评价技术也将随之改变。这种数字信用的使用,将会完全改变传统信用评价体系对弱势经济实体很难获得金融机构支持的状况,也会给用信过程中的风险控制提供前所未有的数字化能力。